A escolha do Lucro Presumido é uma estratégia ou uma armadilha? Quando se trata de escolher o regime tributário, optar pelo Presumido pode parecer simples, mas envolve uma série de detalhes. Detalhes esses que, se não forem bem geridos pela contabilidade, podem transformar o que parecia uma vantagem em um verdadeiro pesadelo financeiro.

Independentemente do segmento do seu negócio, se você lida com altas demandas operacionais, você não quer descobrir que a sua contabilidade não está fazendo o melhor trabalho.

E não se engane: a contabilidade para o Lucro Presumido não é apenas uma escolha entre números, é uma estratégia vital que pode definir o sucesso ou o fracasso da sua empresa.

Baixe um Manual Completo para entender se a sua contabilidade está à altura do seu desafio

Neste artigo, vamos explorar como garantir que essa escolha seja a melhor possível, quais as vantagens e como funciona o cálculo.

O que é Lucro Presumido na contabilidade?

O Lucro Presumido é uma das opções de regime tributário conhecida por simplificar a apuração do Imposto de Renda de Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL). Mas não para por aí! Este é um dos regimes mais utilizados por empresas de médio porte no Brasil, especialmente aquelas que operam no Agronegócio, no Setor Industrial e com Serviços.

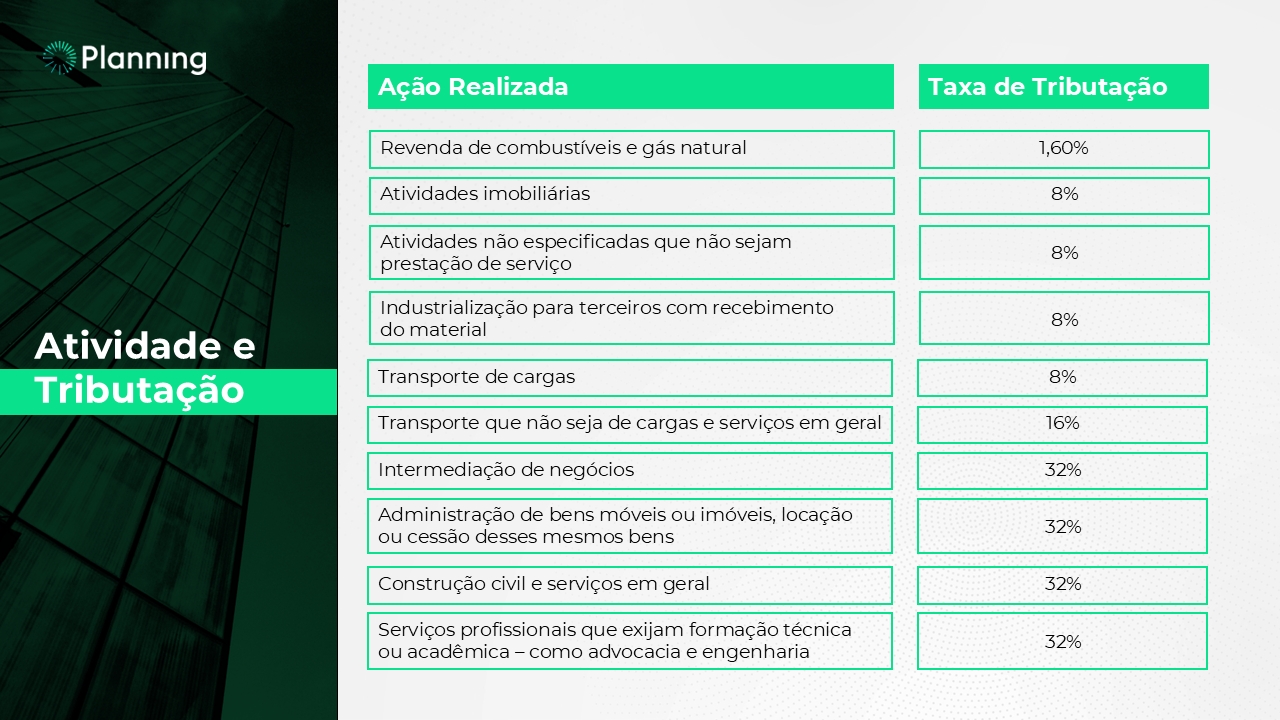

Neste caso, a base de cálculo dos impostos é determinada por um percentual de presunção de lucro, que é definido pela legislação e varia conforme o tipo de atividade da empresa. Este percentual é aplicado sobre a receita bruta para calcular a base do IRPJ e da CSLL.

Uma das condições para optar por este regime é faturar abaixo de R$ 78 milhões. Passando disso, sua empresa será automaticamente enquadrada no Lucro Real. Além disso, negócios de determinados setores, como empresas públicas, seguradoras e bancos, também não podem escolher este regime.

E onde entra a contabilidade no Lucro Presumido? Sem o auxílio de especialistas para indicar o melhor caminho, você pode acabar pagando mais do que deveria. Ou pior, pode colocar você em uma situação complicada com o Fisco. Cada detalhe faz diferença.

Quais são as principais diferenças entre Lucro Presumido e Lucro Real

Quando falamos sobre estes dois regimes, estamos abordando impactos financeiros bastante distintos. A começar pelo faturamento: enquanto o Lucro Presumido engloba empresas que faturam de R$ 4,8 milhões a R$ 78 milhões, o Lucro Real é obrigatório para qualquer negócio com faturamento acima de R$ 78 milhões.

Outra diferença é que o Presumido tem a base de cálculo simplificada. Isso, no final das contas, pode ser um alívio para empresas que não têm um controle rígido sobre seus custos e despesas. Só que essa simplicidade pode custar caro. Empresas com margens de lucro efetivas menores do que as presumidas pela Receita Federal podem estar pagando mais impostos do que deveriam.

Por isso, o Lucro Real também exige uma contabilidade detalhada e precisa, que olha para cada despesa minuciosamente com o intuito de gerar economia significativa. Se sua empresa tem um controle rigoroso, com uma equipe robusta para tratar a documentação e que tenha margens de lucro estreitas, então o Lucro Real pode ser a melhor opção.

Atenção: em situações de prejuízo, a empresa fica desobrigada de pagar os impostos que normalmente seriam aplicados ao lucro.

Quais as vantagens do Lucro Presumido?

O Lucro Presumido traz uma série de vantagens que, à primeira vista, parecem incontestáveis. A primeira delas é a simplificação dos cálculos fiscais, o que pode otimizar a contabilidade e diminuir a complexidade das obrigações.

Além disso, para empresas que têm uma margem de lucro superior à presumida, o regime pode resultar em uma carga tributária menor. Nesse caso, a empresa acaba pagando menos impostos do que pagaria se estivesse no Lucro Real, que utiliza o lucro efetivo como base.

No entanto, se a margem real for inferior à presumida, a empresa pagará mais impostos do que deveria. Isso torna o Lucro Presumido uma opção vantajosa em situações específicas. Afinal, ele pode ser arriscado se as margens reais não estiverem alinhadas com as presumidas.

Empresas prestadoras de serviços, como advocacia e engenharia, por exemplo, que possuem a margem presumida de 32%, podem se beneficiar bastante se a margem real for superior a essa.

Outro exemplo interessante está no Agronegócio, que, durante a safra, a alta receita em curto período torna este regime interessante devido à alta receita em um curto período. Assim, os empresários conseguem pagar menos impostos em meses de menor faturamento.

Quais impostos incidem no Lucro Presumido?

No Lucro Presumido, os impostos a serem pagos são determinados com base em alíquotas pré-estabelecidas. Confira em detalhes:

Incidência mensal

- ISS OU ICMS: O Imposto Sobre Serviços ou o Imposto sobre Circulação de Mercadorias e Serviços incidem dependendo da natureza da atividade. O ISS varia entre 2,5% e 5%, enquanto o ICMS varia de acordo com o estado.

- PIS: O Programa de Integração Social tem uma alíquota de 0,65%. Parece pouco, mas, dependendo do volume de receitas, esse valor pode representar uma parcela significativa dos custos tributários mensais.

- COFINS: A Contribuição para o Financiamento da Seguridade Social é calculada à alíquota de 3%. Especialmente em setores com alta rotatividade de faturamento, como o comércio e a distribuição, este imposto pode ter um impacto considerável.

Incidência trimestral

- CSLL: A Contribuição Social sobre o Lucro Líquido tem uma alíquota de 9% sobre a base de cálculo presumida. O impacto dela é direto sobre o lucro líquido e influencia decisões de investimento e distribuição de resultados.

- IRPJ: Um dos tributos mais conhecidos e com um dos maiores custos tributários. O Imposto de Renda de Pessoa Jurídica tem uma alíquota de 15% sobre a base de cálculo, com um adicional de 10% sobre a parcela que exceder R$ 20.000 por mês.

Obrigações acessórias

Quando se fala em obrigações acessórias fala-se nos documentos e nas declarações que as empresas precisam enviar regularmente ao governo. E por que elas precisam fazer isso? Para mostrar que estão em conformidade com as leis fiscais e trabalhistas, e, principalmente, evitar problemas com o Fisco.

Nesse conjunto, estão inseridas as declarações de impostos, informações sobre funcionários e os balanços financeiros.

Para empresas do Lucro Presumido, destacam-se as entregas da Escrituração Contábil Fiscal (ECF), a Declaração de Débitos e Créditos Tributários Federais (DCTF) e a manutenção do Livro Caixa, que contém todas as receitas e despesas. Vale lembrar que, para entregar a ECF e a DCTF, será necessário o certificado digital.

Além desses documentos, seu negócio também deve se atentar à obrigatoriedade de outras declarações específicas, como a Declaração do Imposto de Renda Retido na Fonte (DIRF), a Relação Anual de Informações Sociais (RAIS) e a declaração do ISS, que é solicitada pela prefeitura.

Quer que a sua empresa seja vista como uma empresa séria e organizada? Então, fique em dia com todas essas obrigações.

Como contabilizar o Lucro Presumido?

Contabilizar o Lucro Presumido não é uma tarefa para quem não é especialista. Você pode até entender a teoria, mas a prática é outra história. É um processo que exige precisão e, sobretudo, conhecimento profundo das regras.

Imagine uma empresa de serviços que fatura R$ 100.000 por mês. Nesse caso, o percentual de faturamento tributado é de 32%. Isso significa que, dos R$ 100.000 de receita bruta, R$ 32.000 serão considerados como seu “lucro” para fins tributários, mesmo que, na prática, seu lucro efetivo seja maior ou menor.

Agora, com essa base, vamos aos principais impostos:

- O IRPJ, que é trimestral, incide sobre R$ 300.000, o acumulado da receita. Ao aplicar os 32%, temos R$ 96.000 de lucro. Como o IRPJ tem uma alíquota de 15%, o valor a ser pago será de R$ 14.400. Mas não é só isso: há um adicional de 10% sobre o que exceder R$ 20.000, que neste caso é R$ 3.600. Somando tudo, o IRPJ dessa empresa seria R$ 18.000.

- No caso da CSLL, a alíquota é 9% e recai sobre os mesmos R$ 96.000. Temos, assim, R$ 8.640 a pagar de CSLL.

- O PIS parece pequeno com seus 0,65%, mas com uma receita de R$ 100.000, ele soma R$ 650,00.

- A COFINS, por sua vez, é mais pesada. Com 3% sobre a receita bruta, a empresa pagaria R$ 3.000.

- Finalmente, temos o ISS, cuja alíquota varia de cidade para cidade. Supondo que na sua cidade a alíquota seja de 5%, estamos falando de R$ 5.000.

Somando tudo, essa empresa hipotética teria um desembolso trimestral de R$ 35.290 só em impostos! E olha que estamos falando apenas dos principais. Além deles, impostos sobre a folha de pagamento e tanto importações quanto exportações também podem incidir nos cálculos.

Qual a importância da contabilidade no cálculo do Lucro Presumido?

Entender os detalhes deste regime é apenas o primeiro passo! O verdadeiro diferencial está em como você gerencia a contabilidade para maximizar seus resultados.

Com uma expertise em gestão contábil, você tem muito mais do que simples cálculos: você tem segurança e estratégia para prosperar com eficiência. Aqui na Planning, além de sermos uma contabilidade especialista no Lucro Presumido trabalhando a seu favor, você conta com experts no seu segmento que conseguem navegar diretamente no seu ERP.

Abaixo listamos algumas das vantagens dessa abordagem.

- Desenvolvimento das demonstrações contábeis: uma contabilidade bem feita assegura que as demonstrações contábeis reflitam fielmente a realidade financeira, essencial para a tomada de decisões. Isso inclui o Balanço Patrimonial e a Demonstração de Resultados, cruciais para avaliar a saúde financeira.

- Cálculo tributário: com uma contabilidade precisa, o cálculo dos tributos a pagar será correto, evitando pagamentos a maior ou menor. Além disso, uma gestão eficaz pode ainda identificar oportunidades durante o planejamento tributário que, se bem aplicadas, resultam em economias significativas.

- Conformidade com Obrigações Acessórias: chega de autuações, multas e penalidades. Proteja o caixa, garanta a regularidade fiscal e tenha mais facilidade ao acesso a crédito e investimentos. Afinal, conformidade demonstra solidez e transparência.

Vale a pena terceirizar a contabilidade da minha empresa?

O Outsourcing Contábil, ou Contabilidade Terceirizada, é a estratégia definitiva para liberar sua empresa das complexidades contábeis, fiscais e gerenciais. A terceirização da contabilidade permite que você foque no core business, deixando as questões tributárias e fiscais nas mãos de quem já encontrou soluções para os desafios mais complicados do mercado.

Terceirizar também significa contar com uma equipe sempre atualizada sobre as mudanças na legislação, evitando erros que podem passar despercebidos. Essa escolha oferece flexibilidade, permitindo que sua empresa se adapte rapidamente a mudanças de mercado ou a novas regulamentações. E o melhor: sem a necessidade de formar ou treinar uma equipe interna.

Através do nosso serviço de BPO Contábil e Tributário, já ajudamos mais de 400 grupos empresariais a transformarem seus números em estratégias de crescimento.

A Planning traz a segurança tributária para o seu negócio!

Aqui na Planning, 450 especialistas trabalham diariamente para elaborar estratégias que refletem diretamente no futuro dos nossos parceiros. Cada empresa é única, então cada estratégia também deve ser. Sob medida. Personalizada. Exclusiva.

Crescemos rápido, e nesses oito anos de mercado construímos uma equipe altamente qualificada, com um serviço completo de contabilidade para o Lucro Presumido. Do planejamento tributário contínuo à execução diária da rotina contábil, a Planning deixa o seu negócio preparado para o próximo passo.

Faça a apuração correta do Lucro Presumido!

Conclusão

Para entender se o Lucro Real faz sentido para o seu negócio, lembre-se de analisar alguns pontos, entre eles o seu mercado de atuação, as últimas mudanças na legislação e a performance da empresa nos meses anteriores.

- Outsourcing Contábil: o que é, vantagens e onde contratar?

- Contabilidade terceirizada ou interna: Qual a melhor?

Assim como o mercado é volátil, tenha em mente que você pode estar no Lucro Presumido hoje, porém migrar para o Lucro Real talvez seja a melhor opção amanhã. Para ter certeza dos melhores movimentos, apenas um parceiro que domine todos os regimes tributários poderá bater o martelo.

Planeje, gerencie e cresça com segurança. Fuja do acaso! Aqueles que estão preparados, com uma base contábil sólida e uma gestão fiscal eficiente, continuarão na linha de chegada.