Além das importantes alterações no sistema tributário brasileiro, o Projeto de Lei Complementar (PLP) 68/2024, popularmente conhecido como Reforma Tributária, também impacta diretamente empresas do setor imobiliário que optam pelo Regime Especial de Tributação (RET).

Contabilidade Imobiliária: o que é, importância e funcionamento

Para as empresas no RET, isso significa que, dependendo da implementação do Imposto sobre Bens e Serviços (IBS) e a Contribuição sobre Bens e Serviços (CBS), pode haver um aumento nas alíquotas que incidem sobre seus produtos e serviços.

Essa transição, portanto, pode, e muito provavelmente vai, gerar desafios. No artigo, detalhamos os impactos das mudanças fiscais e trazemos estratégias sobre como a sua empresa deverá se adaptar para não perder competitividade.

Qual a relação do RET com a Reforma Tributária?

O Regime Especial de Tributacão (RET) foi criado para simplificar o pagamento de tributos no Mercado Imobiliário com a unificação de alíquotas e redução da complexidade das obrigações fiscais. Com a vinda da agora chamada Lei Complementar 214, essa estrutura pode passar por mudanças significativas.

A principal ligação entre a Reforma Tributária e o RET está na introdução do IBS e da CBS, que substituirão o PIS, Cofins, IPI, ICMS e ISS. Essa mudança, por si só, altera diretamente a carga tributária sobre os empreendimentos imobiliários.

Hoje, as empresas que optam pelo RET pagam um percentual fixo sobre a receita de venda de imóveis, e isso representa previsibilidade. Com a Reforma, por outro lado, o cálculo desses tributos pode mudar, especialmente no que diz respeito à possibilidade de aumento das alíquotas.

A legislação, além disso, também prevê a tributação de contratos em andamento, o que pode gerar custos não previstos pelas construtoras e incorporadoras.

Principais impactos da Reforma Tributária para o RET

Dependendo da forma como o IBS e CBS forem implementados, pode haver alterações das Taxas Padrões do RET para Empreendimentos Imobiliários, conforme detalhamos abaixo:

- A partir de 2029, o RET será restrito ao recolhimento unificado do IRPJ e da CSLL, com uma alíquota de 1,92%;

- Criação do IBS: o Imposto sobre Bens e Serviços será aplicado sobre o preço de venda de bens e a prestação de serviços. Vale lembrar que os impostos que estão sendo cálculos dentro do IBS são ICMS, ISS e IPI;

- Criação da CBS: a Contribuição sobre Bens e Serviços, que substituirá o PIS e a COFINS.

A CBS e IBS entrarão em vigor a partir de 2029 (para empreendimentos optantes pelo RET em 31/12/2028), e a alíquota estimada para a CBS e IBS será de 26,5% juntas. Isso significa que, até essa data, os empreendimentos imobiliários no RET deverão se preparar para as alterações tributarias.

Com a criação do IBS e CBS, o valor exato da alíquota pode variar dependendo da natureza da operação e da localização (estado ou município). Para o setor imobiliário, existe a proposta de uma redução de 50% na alíquota, levando a uma alíquota nominal de 13,25%, isto é, “26,5% × 50%”.

Transição e adaptação do RET para a Reforma Tributária

A transição para o novo sistema tributário, conforme proposto no PLP 68/2024, será gradual. Isso, consequentemente, permitirá que empresas e contribuintes se adaptem aos novos impostos, sobretudo no setor imobiliário, ao longo de um período de vários anos.

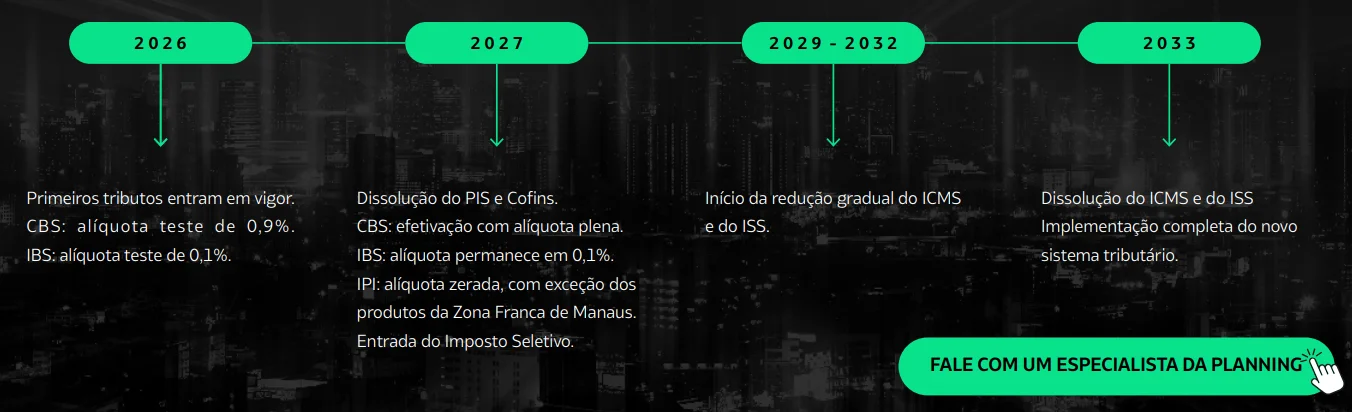

Confira o cronograma completo:

Essa abordagem, com mudanças graduais entre 2026 e 2033, busca minimizar os impactos econômicos negativos e garantir que o sistema tributário comece com organização e controle.

Conclusão

Mesmo com as mudanças importantes, a Reforma Tributária oferece tempo necessário para a adaptação das empresas optantes pelo RET, com um período de transição de 01/01/2027 a 01/01/2029.

Durante esse período, empresários e gestores devem ficar atentos aos novos limites de adesão e às modificações nas alíquotas. Você também deve, além disso, considerar em suas contas o impacto da substituição de impostos e, sobretudo, deve se preparar com os planejamentos orçamentários para novos empreendimentos.

- Reforma Tributária sancionada: vetos, impactos e possíveis ajustes

- Reforma Tributária no Setor Imobiliário: o que vai mudar?

- Contabilidade na Construção Civil: saiba agora como funciona!

Embora a transição gradual permita que as empresas ajustem suas operações sem uma sobrecarga imediata, é necessário acompanhar as novas regras de perto para garantir seus cumprimentos e a otimização dos custos tributários. E aqui que a Planning entra em jogo!

Nossos especialistas estão estudando todas as atualizações dessas mudanças fiscais para ajudar nossos clientes a enfrentarem essas transformações com segurança. Conosco, você encontra eficiência, conformidade e resultados reais.

Quer manter manter sua operação rodando sem se preocupar com os impactos da Reforma Tributária no RET? Clique no botão abaixo e fale com um de nossos consultores sobre ter um serviço especializado em gestão tributária e planejamento fiscal.